◆「相続税」はどのように課税されるの?

■相続税の課税の現状はどうなっているの?

相続が発生すると、誰もが心配することのひとつに「相続税はいくらかかるのか?」ということがあります。

相続税は、相続財産の額が、「基礎控除額」を超えた場合にだけ課税されます。

つまり、「基礎控除額」以内の相続財産額であれば、相続税はかからないことになります。

国税庁のデータによりますと、2018年に死亡した約136万人のうち、相続税の対象になった人は約11万6千人に過ぎず、課税割合は「8.5%」にとどまっています。

つまり、実際に相続税が課税されている人は、「10人に1人にも満たない」のです。

従って、ほとんどの人は、相続税の心配はしなくてもいいと思います。

しかし、相続財産に立地のいい不動産が含まれていたり、預貯金や株式等が基礎控除額以上の場合などは、相続税が課税される恐れがあります。

しかし、相続財産が基礎控除額を超えている場合でも、納税の必要がない場合があります。それは、相続税には、配偶者の税額軽減、小規模宅地の評価減など、申告によって適用される「相続税の特例」があるからです。

一般的な家庭の場合は、ほとんどがこの特例の対象なので、実際に相続税を納付する例は、意外と少ないのが現実です。

それでも、死亡した人の約8.5%に人には、相続税が課税されていますので、相続税の課税について、次に詳しくみていくことにしましょう。

■相続税のしくみはどうなっているの?

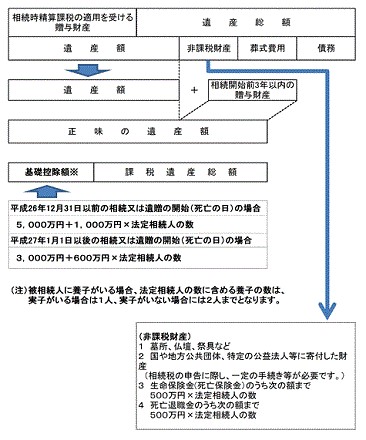

相続税は、相続や遺贈によって取得した財産及び相続時精算課税の適用を受けて贈与により取得した財産の価額の合計額(債務などの金額を控除し、相続開始前3年以内の贈与財産の価額を加算します。)が基礎控除額を超える場合にその超える部分(課税遺産総額)に対して、課税されます。

税率は、法定相続分に応じる取得金額によって、10%~55%まで幅があります。

この場合、相続税の申告及び納税が必要となり、その期限は、被相続人の死亡したことを知った日の翌日から10か月以内です。

■相続税の基礎控除とは?

相続税の基礎控除額は、3000万円 +(600万円 × 法定相続人の数)で算出します。

相続税は、相続財産の額が、この「基礎控除額」を超えた場合にだけ課税されます。

■相続税はどのような財産に課税されるの?

相続税が課税される財産には、大きく分けて3つの財産に課税されます。

「本来の相続財産」「みなし相続財産」「一定の贈与財産」です。

①「本来の相続財産」とは、被相続人が亡くなった日に所有していたお金に換算できるすべての財産のことです。

土地、土地の上に存在する権利、家屋及び家屋の上に存在する権利、預貯金、有価証券、特許権等の無体財産権、動産、棚卸資産、その他の財産になります。

②「みなし相続財産」とは、本来は相続財産には該当しないのですが、相続税を計算する場合のみ、相続財産とみなして、相続財産に含めて計算する財産のことをいいます。

具体的には、生命保険金や死亡退職金等がこの「みなし相続財産」になります。

「みなし相続財産」である生命保険金と死亡退職金については、以下の計算によって算出された一定額が非課税財産とされています。

生命保険金の非課税財産額 = 500万円 × 法定相続人の数

死亡退職金の非課税財産額 = 500万円 × 法定相続人の数

③「一定の贈与財産」とは、被相続人から贈与された以下の財産をいいます。

◆相続時精算課税による贈与財産

◆相続開始前3年以内の贈与財産

なお、これらの贈与を受けた時に支払った贈与税額は、相続税額から控除されます。

■相続税が課税されない財産とは?

これに対して、被相続人の財産でも次の財産については、相続税が課税されません。

①墓地、墓石、仏壇など

②心身障害者共済制度に基づく給付金の受給権

③相続税申告期限までに、国、地方公共団体、特定の公益法人などに寄付した一定の財産

④相続税申告期限までに、特定公益信託の信託財産とするため支出した一定の金銭など

■控除の対象になる債務とは?

被相続人の債務で、控除できる債務は次のとおりです。

①債務

被相続人の債務で亡くなった時点で現に存在する、銀行借入、未払医療費、未払税金など。

しかし、遺言執行のための費用、墓地・仏壇など非課税財産の未払金などは控除されません。

②葬式費用

被相続人の葬式費用、埋葬・火葬費用、葬式に際し支出した金額で相当と認められるものなど。

しかし、香典返し、墓石・墓地の購入費、初七日法要費用などは控除されません。

■「課税遺産総額」を算出するための計算手順はどうなるの?

相続税額を計算するには、「課税遺産総額」を算出しなければなりません。

その「課税遺産総額」を算出するためのフローチャートは下記のとおりになります。

■相続税のかかる人と課税される財産の範囲はどうなっているの?

相続税のかかる人と課税される財産の範囲

| 相続税のかかる人 | 課税される財産の範囲 |

| (1) 相続や遺贈で財産を取得した人で、財産を もらった時に日本国内に住所を有している人 (その人が一時居住者である場合には、被相続人が 一時居住被相続人又は非居住被相続人である場合を 除きます。) | 取得したすべての財産 |

| (2) 相続や遺贈で財産を取得した人で、財産を もらった時に日本国内に住所を有しない次に掲げる人 イ 財産をもらった時に日本国籍を有している人 の場合は、次のいずれか人 (イ) 相続の開始前10年以内に日本に住所を 有していたことがある人 (ロ) 相続の開始前10年以内に日本に住所を 有していたことがない人 (被相続人が一時居住被相続人又は非居住被相続人で ある場合を除きます。) ロ 財産をもらった時に日本国籍を有していない人 (被相続人が一時居住被相続人、非居住被相続人又は 非居住外国人である場合を除きます。) |

取得したすべての財産

|

| (3) 相続や遺贈で日本国内にある財産を取得した人で、 財産をもらった時に日本国内に住所を有している人 ((1)に掲げる人を除きます。) | 日本国内にある財産 |

| (4) 相続や遺贈で日本国内にある財産を取得した人で、 財産をもらった時に日本国内に住所を有しない人 ((2)に掲げる人を除きます。) | 日本国内にある財産 |

| (5) 上記(1)~(4)のいずれにも該当しない人で 贈与により相続時精算課税の適用を受ける財産を 取得した人 | 相続時精算課税の適用 を受ける財産 |

■相続財産の評価方法はどうするの?

相続税が課税される財産の把握ができたら、その財産がいくらで評価されるかを求めることになります。それぞれの財産により、相続税を課税する際の評価方法が異なっています。以下、代表的な評価方法をみていくことにしましょう。

①土地

土地の評価方式には、「路線価方式」と「倍率方式」があります。路線価は、土地の面する路線(道路)の標準価額のことで、毎年作成される国税庁のホームページにある「路線価図」にまとめられています。倍率方式は、路線価の定められていない地域についての評価方式で、固定資産税評価額に一定の倍率をかけて計算します。

路線価方式で宅地を評価する場合、その宅地が路線に接している状況や形状等に応じて、奥行価格補正率、側方路線影響加算率、二方路線影響加算率、不整形地補正率などの各種調整率を路線価に乗じて宅地の評価額を計算します。

借地権の場合は、自用地の評価額 × 借地権割合で計算します。

貸付地は、原則として、自用地の評価額 × (1-借地権割合)で計算します。

貸家建付地は、自用地の評価額-(自用地の評価額×借地権割合×借家権割合×貸付割合)で計算します。

②建物

建物の固定資産税評価額によって評価します。

貸家は、自用家屋の評価額-(自用家屋の評価額×借家割合×賃貸割合)で計算します。

③配偶者居住権

配偶者居住権は、建物の時価-(建物の時価×残存耐用年数-存続年数/×残存耐用年数×存続年数に応じた民法の法定利率による複利現価率)で計算します。

居住建物の所有権、居住建物の敷地の所有権は、一定の計算式で算出します。

④株式

上場株式は、証券取引所の公表する課税時期の最終価格等のうち最も低い価額によって評価します。

非上場株式は、株式を取得した者が会社の支配株主か少数株主か及び会社の規模によって評価方法が異なります。それぞれの区分に応じた計算方法により評価額を計算します。

⑤小規模宅地等の特例

特定居住用宅地や特定事業用宅地等に該当する場合は、一定面積まで土地の評価額の80%を減額できる特例を適用することができます。

⑥預貯金

被相続人が亡くなった時点で解約したときの「手取り額」で評価されます。

⑦動産

自動車、電化製品、家具などの一般動産は、売買実例価額や精通者の意見などを参考に評価します。自動車などは、経過年数に応じた減価償却費の金額を控除して求めることもできます。

■相続税の計算のしかたとは?

相続税の計算は、次の手順で行います。

①相続税の課税価格を求める

上記フローチャートに従って「正味の遺産額」を求めます。

②相続税の総額を求める

「正味の遺産額」から基礎控除額を差し引いて「課税遺産総額」を求めます。

③各人の相続額を計算する

まず、法定相続人が法定相続分に応じて「課税遺産総額」を取得したものとし、各人の相続税額を求め、その税額を合計したものが「相続税額の総額」になります。

④控除・加算をして納付額を計算する

各人ごとに相続税の控除と加算の計算を経て、最終的な納税額が決まります。

◆税額控除とは?

①贈与税額控除額(暦年課税分)

相続開始前3年以内の贈与財産についての贈与税額を控除します。

②配偶者の税額軽減

法定相続分以下の場合又は法定相続分を超えていても1億6000万円以下であれば配偶者の相続税は生じません。

③未成年者控除

相続開始時20歳未満の者は、一定額を控除します。

④障害者控除

障害者である相続人は、一定額を控除します。

⑤相次相続控除

今回の相続開始前10年以内に被相続人が相続により財産を取得し相続税を納付していた場合は、今回の相続人の税額から一定額を控除します。

⑥外国税額控除

外国にある資産を取得し、その国で相続税に相当する課税があった場合に一定額を控除します。

⑦相続時精算課税分の贈与税額控除

◆税額加算とは?

相続又は遺贈により財産を取得した者が、被相続人の一親等の血族及び配偶者以外の者、被相続人の養子となったその被相続人の孫(代襲相続人を除く)である場合には、その者の相続税額のその20%相当額を加算した金額が相続税額になります。

■申告と納税はどうするの?

相続税は、相続開始を知った日の翌日から10か月以内に、被相続人の住所地の所轄税務署に申告し、納税することになっています。

この申告期限は、遺産分割が決まっていなくても同じで、この場合は法定相続分で相続したものとして申告を行います。その際、小規模宅地等の評価減、配偶者の税額軽減の適用はありません。

申告期限後3年以内に遺産分割が決まれば、分割が確定した時点で、修正申告または更生の請求を提出すると、小規模宅地等の評価減、配偶者の税額軽減は使えます。

原則として、申告期限後3年以内に遺産分割が決まらない場合は、小規模宅地等の評価減、配偶者の税額軽減の適用が受けれないことになりますので、「遺産分割が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出しましょう。

相続税額が10万円を超え、かつ、納期限までに金銭で納付することが困難とする事由がある時は、「延納」の制度があります。この場合は、利子税がかかります。平成26年1月1日以降の期間については、利子税の割合を軽減する特例があります。

延納によっても金銭で納付することが困難とする事由がある時は、相続した財産で納める「物納」の制度もあります。

◆まとめ

1.国税庁のデータによりますと、2018年に死亡した約136万人のうち、相続税の対象になった人は約11万6千人に過ぎず、課税割合は「8.5%」にとどまっています。

つまり、実際に相続税が課税されている人は、「10人に1人にも満たない」ので、ほとんどの人は、相続税の心配はしなくてもいいと思います。

2.相続税は、相続財産の額が、「基礎控除額」を超えた場合にだけ課税されます。

3.相続税の基礎控除額は、3000万円 +(600万円 × 法定相続人の数)で算出します。

4.相続税が課税される財産は、「本来の相続財産」「みなし相続財産」「一定の贈与財産」の3つの財産になります。

5.「みなし相続財産」とは、本来は相続財産には該当しないのですが、相続税を計算する場合のみ、相続財産とみなして、相続財産に含めて計算する財産のことをいいます。

生命保険金がこの「みなし相続財産」になり、以下の計算によって算出された一定額が非課税財産となります。生命保険金の非課税財産額 = 500万円 × 法定相続人の数

6.「一定の贈与財産」とは、被相続人から贈与された◆相続時精算課税による贈与財産と◆相続開始前3年以内の贈与財産のことです。

7.被相続人の相続財産から控除できるものは、債務と葬式費用です。

8.相続財産の評価方法は、それぞれの財産により、相続税を課税する際の評価方法が異なっています。

9.土地の評価方式は、「路線価方式」と「倍率方式」があります。

10.建物の評価方式は、建物の固定資産税評価額によって評価します。

11.相続税の計算は、次の手順で行います。

①相続税の課税価格を求める

上記フローチャートに従って「正味の遺産額」を求めます。

②相続税の総額を求める

「正味の遺産額」から基礎控除額を差し引いて「課税遺産総額」を求めます。

③各人の相続額を計算する

まず、法定相続人が法定相続分に応じて「課税遺産総額」を取得したものとし、各人の相続税額を求め、その税額を合計したものが「相続税額の総額」になります。

④控除・加算をして納付額を計算する

各人ごとに相続税の控除と加算の計算を経て、最終的な納税額が決まります。

12.相続税は、相続開始を知った日の翌日から10か月以内に、被相続人の住所地の所轄税務署に申告し、納税することになっています。